천문학적 美 재정적자, 누적 부채만 4경원 ‘경제위기 뇌관’ 경고등 켜졌다

미국 재정적자, 전년 동월비 44% 늘어난 476조원 기록

고금리 및 사회보장 부담에 재정지출 22% 증가한 영향

미 연방정부 누적부채, 34조7,000억 달러 역대 최고치

한국 나랏빚도 사상 처음 1,100조원 돌파, 건전성 비상

지난달 미국 정부가 480조원에 달하는 재정적자를 낸 것으로 나타났다. 고금리에 따른 국채 이자 부담이 크게 증가한 영향이다. 1990년대까지만 해도 재정흑자를 내던 미국이 최근 지속 적자를 보이면서 한 번도 경험하지 못한 구조적인 적자의 시대가 도래하고 있다는 분석이 나오는 가운데, 천문학적인 국가부채를 우려하는 전문가들의 경고가 쏟아지고 있다. 미국의 재정적자 심화가 글로벌 경제 위기를 야기할 것이란 지적이다.

미국 5월 재정적자 3,470억 달러 증가

12일(현지시간) 미 재무부 발표에 따르면 5월 재정지출은 전년 동월 대비 22% 증가한 6,710억 달러(약 922조원)를 기록했다. 다만 6월 1일이 주말이라 사회보장·메디케어 등 연방 보조금 930억 달러(약 128조원)가 선지급된 것도 여기에 반영됐다고 재무부는 설명했다.

재정지출이 증가한 것은 사회보장 및 국방 지출이 각각 8%씩 늘었고 부채 이자 부담이 커진 영향이 크다. 특히 공공 부채에 대한 이자 지급액이 총 7,280억 달러(약 1,000조원)로 작년 동기 대비 37% 늘었다. 총지출은 4조5,000억 달러(약 6,200조원)로 6% 증가했다. 미 국채를 비롯해 물가연동채권(TIPS), 변동채(FRN) 등 총 시장성 정부부채에 대한 가중평균금리는 지난달 말 기준 연 3.3%로 전년 동월 대비 0.6%p 상승했다. 이는 2008년 이후 가장 높은 수준이다.

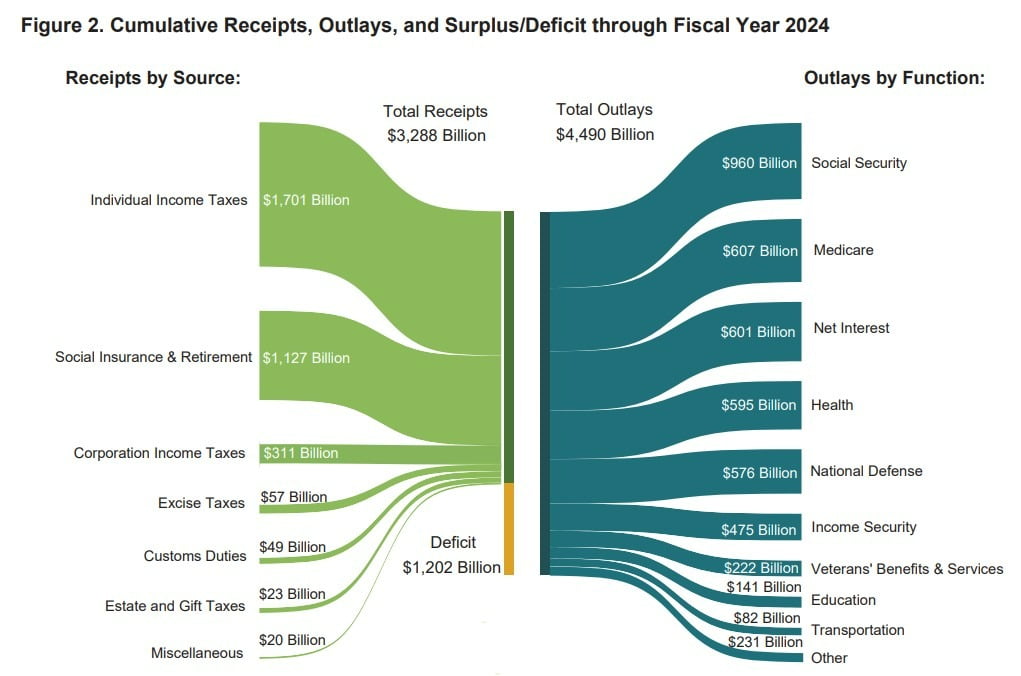

2024 회계연도(2023년 10월~2024년 5월) 누적 재정지출은 4조4,900억 달러, 수입은 3조2,880억 달러로 집계됐다. 지출 측면에서는 순이자 지급액이 6,010억 달러로 국방비 지출(5,760억 달러)을 넘어섰다. 5월 재정적자는 3,470억 달러(약 477조원)로 전년 동월 대비 대폭 늘었다. 단순 계산하면 재정 적자 증가율은 44%에 달한다. 이번 회계연도 누적 재정적자는 1조2,000억 달러로 전년 동기 대비 3% 증가했다.

미국 누적 부채, 4경7,700조원

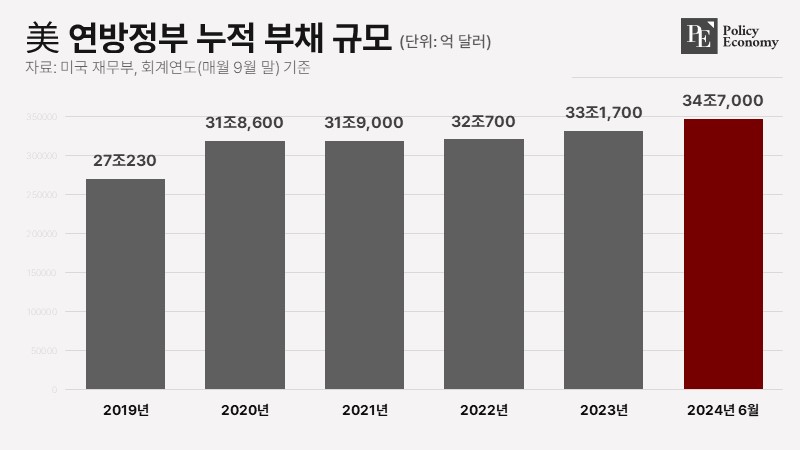

미국의 재정지출은 코로나19 팬데믹 이전 수준을 회복했지만, 경기 악화에 따라 세수가 감소하고 고금리로 인한 이자 부담이 증가하면서 국가 재정에도 경고등이 켜진 상태다. 재정적자 급증은 결국 부채 부담으로 이어지기 때문이다. 미 의회예산국(CBO)에 따르면 미국의 누적 부채는 지난해 처음 33조 달러를 넘어섰고 현재는 34조7,000억 달러(약 4경7,700조원)를 돌파했다.

이에 따라 이자가 국방비를 초과하는 초유의 사태가 발생하기도 했다. 올해 미 정부가 납부해야 하는 이자 총액은 8,700억 달러(약 1,195조원)로, 이는 미국의 연간 국방 예산(8,220억 달러)을 훌쩍 넘는다. 지금까지 미국 정부의 이자 비용이 국방비를 넘어선 적은 한번도 없었다. 올해 국가 부채 이자 상환금은 지난해 6,590억 달러에 비해 32% 늘어난 수치다. 국가 부채를 전문적으로 연구하는 피터슨재단은 향후 10년간 미 연방정부가 이자를 상환하는 데 필요한 비용이 총 12조4,000억 달러(약 1경7,000조원)에 이를 것으로 관측했다.

또 주목할 만한 점은 미국 국가부채가 처음 1조 달러(약 1,370조원)가 되는 데는 약 12년이 소요됐지만, 최근엔 단 수개월 만에 1조 달러가 증가했다는 사실이다. 미국 국가부채 급증세는 최근 몇 달 동안 가속하면서 약 100일마다 1조 달러씩 증가하고 있다. 지난해 6월 32조 달러에서 그해 9월 33조 달러에 이른 뒤 약 100일 만에 또 1조 달러가 늘어났다. 그만큼 부채 증가 속도가 가파르다는 의미다.

국내총생산(GDP) 대비 부채비율도 우려되는 지점이다. 국제통화기금(IMF) 발표에 따르면 미국의 GDP 국가부채 비율은 현재 96%로, 오는 2030년에는 106%에 이를 것으로 예상된다. 이는 역사적 고점인 2차세계대전(116%) 때보다 높은 수준이며 2025년에는 GDP의 166%에 달할 것으로 전망된다.

글로벌 신용평가사들은 이런 부정적 지표들을 토대로 미국의 신용등급을 끌어내렸다. 지난해 8월 글로벌 신용평가기관 피치가 미국의 국가 신용등급(IDRs·장기외화표시발행자등급)을 AAA에서 AA+로 한 노치 강등했고, 같은 해 11월 무디스는 Aaa 등급은 유지하되 등급 전망을 ‘안정적’에서 ‘부정적’으로 하향 조정했다. 두 평가사 모두 조정 배경으로 미국의 재정 악화와 국가채무 부담 증가, 거버넌스의 악화 등을 꼽았다. 3대 주요 국제신용평가사가 미국의 국가 신용등급을 강등 조치한 것은 2011년 스탠더드앤드푸어스(S&P)가 AAA에서 AA+로 내린 이후 12년 만이다.

경제 위기의 아킬레스건 ‘국가부채’, 경고 이어져

미국의 국가부채가 경제 위기의 뇌관이 될 것이라는 전문가들의 경고 수위도 높아지고 있다. 지난달 16일(현지 시간) ‘월가의 황제’로 불리는 JP모건체이스의 제이미 다이먼(Jamie Dimon) 최고경영자(CEO)는 “미국 정부는 재정 적자를 줄이는 데 완전히 집중해야 한다”며 “이 문제를 계속 간과하면 훨씬 더 불편해질 것”이라고 지적했다. 이어 그는 팬데믹 기간 급격한 금리 인상과 감세, 대규모 경기 부양책 시행 등에 따른 적자 폭 증가를 꼬집으며 “어느 나라든 빚을 지면서 성장을 촉진할 수 있지만 그게 항상 좋은 결과로 이어지는 건 아니다”라고 말했다.

미국 재정의 ‘파수꾼’인 필립 스와겔(Phillip Swagel) CBO 처장도 건전한 재정의 중요성을 강조했다. 그는 “지난해 미국의 재정 적자가 GDP의 5%를 넘고, 앞으로도 이 정도 수준의 적자가 이어질 것”이라며 “지금과 같은 속도로 국가 채무가 늘어나는 것은 결코 지속 가능하지 않다”고 우려했다. 그러면서 “미국 경제가 양호한데도 정부가 큰 폭의 적자를 기록하는 것은 일반적이지는 않은 현상”이라며 “미국이 당장은 더 많은 돈을 빌려 쓸 여력은 있지만 부채를 무제한적으로 늘릴 수 없다는 점을 기억해야 한다”고 했다. 기축통화 국가지만 국채를 무한정 발행할 수는 없다는 의미로 해석된다.

크리스탈리나 게오르기에바(Kristalina Georgieva) 국제통화기금(IMF) 총재 역시 지난달 6일 미국 연방정부 부채가 35조 달러에 가깝다고 우려했고, 데이비드 루벤스타인(David Rubenstein) 칼라일그룹 회장도 “지금처럼 재정적자를 늘리면 미국도 기축통화국 지위를 유지하지 못한다”고 했다. 비영리단체 책임있는 연방 예산 위원회(CRFB)의 마야 맥기니스(Maya MacGuineas) 회장도 12일 “회계연도가 4개월밖에 남지 않은 상황에서 미국의 재정 적자는 충격적인 1조2,000억 달러 규모를 기록했고 하루 평균 무려 49억 달러(약 6조7,000억원)를 차입했다”며 “통제할 수 없는 상황이 발생하기 전에 재정 상태를 파악해야 한다”고 지적했다.

韓 국가부채 1,126조 사상 최대, GDP 대비율도 50%↑

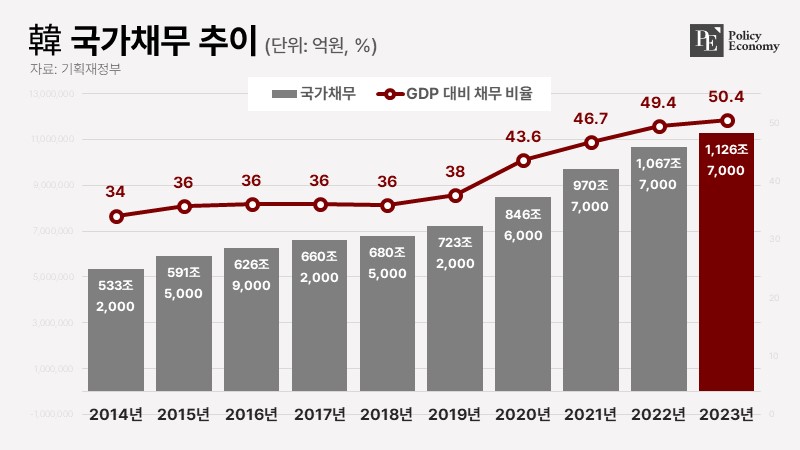

지속적인 국가부채 증가는 미국에만 국한된 상황이 아니다. 우리나라 국가부채도 매해 증가 추세를 보이고 있다. 정부가 지난 4월 의결한 ‘2023회계연도 국가결산보고서’에 따르면 지난해 국가채무(중앙·지방정부 채무)는 직전 결산 대비 59조4,000억원 오른 1,126조7,000억원을 기록하며 사상 처음으로 1,100조원을 넘어섰다. 이는 2022년 결산(1,067조4,000억원) 대비 59조4,000억원 늘어난 수준이다. 정부가 국채 발행 규모를 2022년 1,031조5,000억원에서 지난해 1,091조1,000억원으로 확대한 영향이 컸다.

이에 한국의 눈덩이 나랏빚을 우려하는 글로벌 기관들의 경고도 잇따르고 있다. 지난달 블룸버그 산하 연구기관인 블룸버그인텔리전스(BI)는 올해 57% 수준인 국내총생산(GDP) 대비 정부부채 비율이 2030년 70%, 2045년 100%를 넘어선 후 2050년께는 120%에 다다를 것으로 내다봤다. 급속한 고령화로 사회보장 지출은 급증하는 반면 저출생으로 세수가 급감하면서 21년 후부터는 정부부채가 국가 경제 규모를 넘을 것이란 예측이다. BI는 고금리도 나랏빚 증가세를 부추길 것이라고 분석했다. 금리가 기본 시나리오로 가정한 수준(2%) 대비 1%포인트 더 오를 경우 2050년경 GDP 대비 부채 비율은 141%까지 오를 것이란 추산이다.

정부 재량으로 조절할 수 없는 의무지출 비중이 급증하고 있다는 점도 문제다. 정부 국가재정운용계획에 따르면 총지출 중 의무지출 비중은 2019년 49.4%에서 2027년 56.1%까지 늘어난다. 이는 국민연금, 건강보험 등 각종 사회보장지출이나 교육교부금처럼 법령에 지출 규모가 정해져 있는 경직성 예산이 늘어난 데 따른 것이다.

이런 가운데 정부는 올해 1분기 한국은행에서 33조원 가까이 빌려 부족한 재정을 메운 것으로 확인됐다. 이는 통계가 시작된 2011년 이래 가장 큰 규모의 일시 대출로, 지급해야 할 이자만 이미 640억원에 이른다. 또한 지난 3월 기준 국가 채무가 1,127조원을 넘어선 가운데 올해 국채 이자 상환액만 29조원에 달하는 데다 내년 만기가 돌아오는 국채는 사상 처음으로 100조원을 돌파한다.

이처럼 국가재정이 가파른 속도로 악화하자 이를 제어할 제도적 장치인 재정준칙 관련 법안의 필요성을 알리는 목소리도 커지고 있다. 실제 올해 한국의 GDP 대비 관리재정수지 적자 비율은 3.9%다. 관리재정수지 적자 비율을 GDP의 3% 이내로 제한하는 재정준칙을 지키지 못하게 된 것이다. IMF에 의하면 재정준칙은 세계 106개국에서 시행 중으로, 경제협력개발기구(OECD) 회원국 가운데 재정준칙이 없는 나라는 한국과 튀르키예 2개국뿐이다. 나랏빚은 한 번 누적되면 재정적자가 추가로 발생하지 않아도 막대한 이자 부담으로 규모가 늘어나 인플레이션과 시장금리를 끌어올린다는 점에서 안전판 마련이 시급하다. 하지만 재정준칙 법제화는 지난 4월 총선이 여당 참패로 막을 내리면서 기약 없이 밀리게 된 상황이다.