부동산 PF 구조조정 본격화 수순, 증권사들도 ‘PF 펀드’ 조성 나섰다

증권사 PF 펀드 규모 2조원 전망, 시장 선점 경쟁 본격화하나

PF 손실에 '면책 특례' 적용한 정부, 증권사 유입 속도 가속했다

신디케이트론 지원 최우선 조건은 '사업성', 평가는 은행이 주도

대형 증권사들이 부동산 프로젝트 파이낸싱(PF) 분야 사모펀드를 조성하고 나섰다. 부동산 PF 구조조정이 본격화할 것으로 전망되면서 새 먹거리로 떠오른 PF 투자 펀드 시장을 선점하려는 모양새다.

PF 펀드 뛰어드는 증권사들

30일 투자은행(IB)업계에 따르면 최근 KB증권은 2,000억원 규모의 ‘KB뉴스타부동산제1호사모투자합자회사’(가칭) 펀드 조성을 준비하고 있다. 이르면 내달 태스크포스(TF)를 구성해 본격적으로 자금 모집을 시작할 방침이다. 이 펀드는 국내외 실물 부동산, 국내 개발사업 토지 브리지론, PF 대출 등 부동산 전 단계에 투자할 수 있도록 설계된 부동산 블라인드 펀드로, 목표 내부수익률(IRR)은 연 12%다.

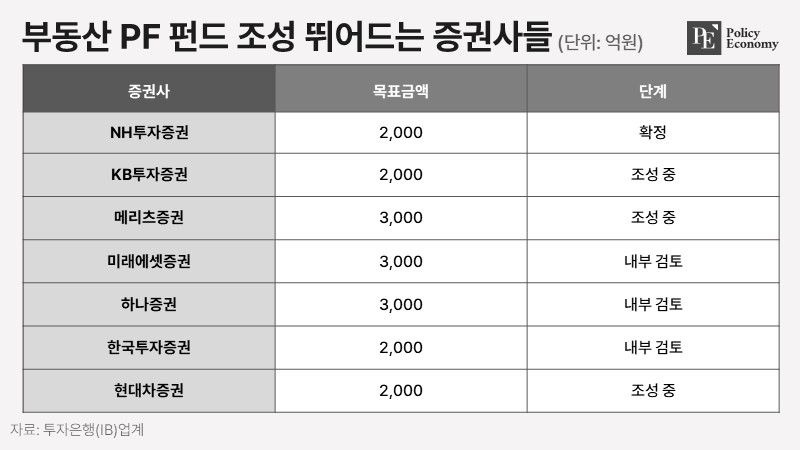

KB증권 외에도 부동산 사모펀드에 뛰어드는 기업이 속속 나타나는 추세다. NH투자증권의 경우 KB증권보다도 앞서 ARA코리아자산운용과 손잡고 2,000억원 규모의 펀드를 조성했다. 부동산 PF 분야의 강자로 꼽히는 메리츠증권도 펀드레이징에 들어가 3,000억원 규모의 펀드를 조성하고 있으며, 미래에셋증권(3,000억원 목표), 하나증권(3,000억원), 한국투자증권(2,000억원), 현대차증권(2,000억원) 등도 목표 금액을 설정하고 펀드 조성에 한창이다. 이렇게 올해 증권가에 모집하는 부동산 사모펀드 금액은 총 2조원에 달할 것으로 예상된다.

이처럼 증권사들이 PF 전용 펀드에 열을 올리는 건 부동산 PF 구조조정이 임박했다는 판단 때문이다. 결국 구조조정에 발맞춰 관련 시장을 선점함으로써 기존 PF에 물린 대규모 손실 상당 부분을 이번 PF 전용 펀드로 만회하겠다는 게 증권사들의 최종 목표인 것으로 보인다.

정부가 한시적 금융규제 완화를 시행한 것도 증권사들의 유입을 촉진했다는 평가를 받는다. 앞서 금융당국은 은행·저축은행·상호금융·여전·금융투자·보험업권에 대해 손실 발생에 따른 제재 우려 없이 PF 사업장 정리·재구조화, 신규 자금 공급 등을 수행할 수 있도록 면책 특례를 적용하겠다고 밝힌 바 있다.

부동산 PF 정상화 과정에서 증권사의 신규 자금 공급과 관련한 유동성‧건전성 관리 부담 완화를 위해종합금융투자사업자가 신규 취급한 국내 주거용 부동산 대출에 대해서는 순자본비율(NCR) 위험값을 100%에서 60%로 한시 완화하겠다고도 했다. 증권사 입장에서 부동산 PF 펀드 조성에 뛰어들지 않을 이유가 없는 셈이다.

PF 구조조정 초읽기, 저축은행도 펀드 규모 확대 조성

PF 구조조정이 초읽기에 들어가면서 저축은행업계는 펀드 규모를 확대 조성하기도 했다. 저축은행 지원금 시장이 크게 열렸단 의미다. 저축은행중앙회는 최근 부실채권 정리를 위한 2차 펀드 규모를 기존 2,000억원에서 3,500억원으로 대폭 확대하겠다고 발표했다. 참여 대상도 당초 지주계열이나 PF대출 취급 상위 저축은행 등 22개사에서 27개사로 늘렸다.

저축은행업계는 앞으로도 참여 저축은행 확대와 다양한 매각 구조 검토 등을 통해 추가로 3·4차 펀드 조성을 추진할 방침이다. 아울러 경·공매 활성화, 자체상각 등을 통해 부실자산을 조속히 정리해 서민과 중소상공인 등 거래자가 안심하고 저축은행을 믿고 이용할 수 있도록 건전성 제고 노력을 강화할 예정이다.

금융당국 “PF 신디케이트론, 사업성 있는 곳에 우선 지원”

이런 가운데 금융당국은 최대 5조원 규모의 부동산 PF 신디케이트론(공동대출)을 조성하는 은행·보험업권에 자금 지원 최우선 조건으로 ‘사업성’을 제시했다. 사업성이 있는 PF 사업장 가운데 법적인 다툼이 없고 후·중·선순위 대주단 간 분쟁이 없는 곳을 신디케이트론 우선 지원 대상으로 고려하겠단 것이다. 신디케이트론은 PF 경·공매 매입자금을 공동으로 빌려주기 위해 은행과 보험사가 공동으로 조성하는 대출로, 보통 사업성이 부족해 공사가 중단된 PF 사업장의 재구조화를 위해 투입된다.

신디케이트론 시행의 첫 단계인 사업성 평가는 은행이 주도할 전망이다. 은행이 사업성 평가를 진행한 뒤 대출 지원 여부를 결정하면 보험사가 이를 따라가는 형식이다. 신디케이트론을 은행과 보험이 8 대 2 비율로 분담하기로 한 만큼 최대 4조원을 부담해야 하는 은행 대비 최대 1조원을 부담하는 보험사는 목소리가 작을 수밖에 없다. 보험사는 은행권이 사업성 평가를 보수적으로 진행할 것으로 보고 은행권의 의견을 따라가겠다는 입장을 낸 것으로 전해졌다. PF 정상화의 전체적인 윤곽이 잡히면서 부실 사업장 정리에도 본격 속도가 붙을 것으로 전망된다.