대주주 배 불리는 데 급급한 산업계, 이복현 “지배주주 이익 우선, 그릇된 관행”

이복현 금감원장, 지배주주 이익 우선시 풍조 '정조준'

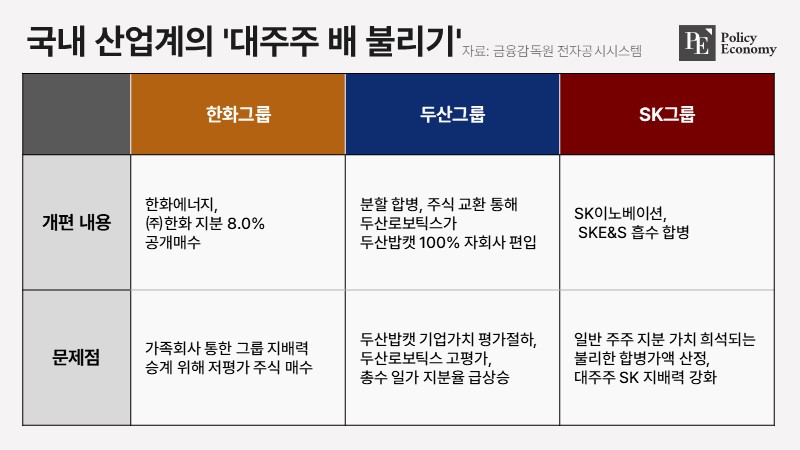

산업계 휩쓴 '주주가치 훼손' 논란, 두산·SK·한화 등이 중심

취약한 기업지배구조가 '코리아 디스카운트' 부른다

이복현 금융감독원장이 지배주주의 이익을 우선시하는 산업계 풍조에 대한 비판적 시각을 드러냈다. 두산, SK 등 최근 주주가치 훼손으로 논란이 된 기업들을 정조준한 것으로 풀이된다. 전문가들은 코리아 디스카운트(한국 증시 저평가) 해소를 위해서라도 일반 주주 보호에 취약한 현 기업지배구조를 개편할 필요가 있다는 분석을 내놓고 있다.

이복현 금감원장의 경고

8일 이 원장은 서울 여의도 금융투자협회에서 개최된 간담회에서 “기획재정부 등 소관 부처와 기업지배구조 개선과 관련한 협업을 진행하고 있다”며 “이러한 노력에도 불구하고 여전히 지배주주의 이익만을 우선시하는 기업경영 사례가 반복적으로 발생하고 있어 안타깝다”고 지적했다. 이어 “이는 정부와 시장 참여자들의 진정성 있는 노력에 찬물을 끼얹는 행위로 근절돼야 할 ‘그릇된 관행’”이라며 “주주의 권익 보호보다는 경영권 행사의 정당성만이 강조되어 온 것은 아닌지 되돌아볼 필요가 있다”고 말했다.

업계 관계자들 사이에서는 원장이 언급한 그릇된 관행이 최근 진행 중인 두산로보틱스·두산밥캣 합병 사례를 가리킨 것이라는 시각이 팽배하다. 현재 두산그룹은 두산에너빌리티의 자회사인 두산밥캣을 두산로보틱스의 100% 자회사로 편입한 뒤 향후 흡수합병하는 지배구조 개편안을 추진하고 있다. 두산밥캣과 두산로보틱스의 주당 가치는 각각 5만612원, 8만114원으로 평가됐으며, 합병 비율은 1대 0.63으로 산정됐다.

이에 시장에선 양 사의 합병 비율에 대한 비판이 쏟아져 나오고 있다. 두산그룹의 부적절한 합병 비율 산정으로 인해 두산로보틱스 기업가치가 지나치게 부풀려지고, 두산밥캣 기업가치는 평가절하됐다는 주장이다. 실제 두산로보틱스는 지난해 매출 530억원, 영업적자 158억원을 기록한 적자 회사다. 반면 두산밥캣은 지난해 매출액과 영업이익만 각각 9조7,000억원과 1조3,000억원에 이르는 ‘알짜 자회사’라는 평가를 받는다.

국내 산업계의 ‘대주주 배 불리기’

일각에서는 해당 합병 건의 최대 수혜자가 두산 총수 일가라는 지적도 제기된다. 합병이 성공적으로 마무리될 경우, 총수 일가가 대주주로 있는 두산은 이렇다 할 지출 없이 그룹의 ‘캐시카우’로 꼽히는 두산밥캣 간접 지분율을 13%에서 42%로 끌어올릴 수 있어서다. 두산밥캣에 투자한 일반 주주들의 자금이 고스란히 두산 대주주의 지배력 강화에 쓰이는 셈이다.

주목할 만한 부분은 최근 국내 산업계에서 두산과 같이 ‘대주주 배 불리기’ 의혹을 받는 기업들이 급증하고 있다는 점이다. 대표적인 예가 SK의 지배구조 개편이다. 현재 SK그룹은 SK온의 유동성 지원을 위해 상장사인 SK이노베이션(이하 SK이노)과 비상장사인 SK E&S의 합병을 추진하고 있다. 자본시장법상 상장사가 비상장사와 합병할 경우 최근 주가 또는 장부상의 순자산가치 중 하나를 기준으로 주당 가치(합병가액)를 정할 수 있는데, SK는 이 중 금액이 낮은 최근 주가를 기준으로 삼았다. 이에 따라 SK이노와 SK E&S의 합병 비율은 1 대 1.19로 정해졌다.

SK이노 주주들은 SK그룹의 일반 주주에게 불리한 합병가액 산정 방식을 택했다며 반발하고 있다. 대주주 SK가 최근 주가(시가)를 합병가액으로 정하면서 지배력 강화를 꾀했다는 비판이다. 실제 주가 기준으로 합병가액을 산정했을 때, 합병 이후 SK의 SK이노 지분율은 55.9%로 기존보다 19.7%p 급등하게 된다. 반면 자산가치 방식을 택했을 때 합병 이후 지분율은 47.5%에 그친다. 이와 관련해 경제개혁연대는 “합병으로 최대 주주 SK와 SK의 최대 주주인 최태원 회장 일가에는 이익이 되지만, SK이노 일반 주주들은 지분 가치가 희석되는 손해를 입게 된다”며 “이사회 결정이 전체 주주 이익을 위한 선택이었는지 의문을 제기하지 않을 수 없다”고 지적했다.

한화그룹도 이와 유사한 논란에 휩싸였다. 한화에너지는 지난 7월 5일부터 7월 24일까지 한화 보통주 공개매수(주당 3만원)에 나선 바 있다. 매수에 응한 주식은 총 389만8,000주(지분 5.2%)로 한화그룹의 목표치(최대 600만 주, 지분 8.0%)에 미달했다. 문제는 한화에너지의 공개매수 제시가가 한화 주가순자산비율(PBR)의 0.23배에 불과했다는 점이다. 이는 올해 들어 진행된 국내 공개매수 거래 중 가장 낮은 수준이다. 한화에너지는 공개매수가 책임 경영 및 주주 가치 제고를 위한 것이라고 밝혔지만, 시장에서는 그룹 측이 회장 일가 지분율이 높은(김승연 한화그룹 회장 아들들이 지분 100% 보유) 한화에너지를 이용해 그룹 지배력 강화에 나섰다는 분석이 제기된다.

韓 기업지배구조의 한계

이처럼 대주주 중심으로 시장이 움직일 경우, 차후 ‘코리아 디스카운트(국내 증시 저평가)’ 현상이 심화할 가능성이 크다. 실제 두산로보틱스와 두산밥캣의 합병은 해외에서도 코리아 디스카운트 해소에 ‘찬물’을 끼얹은 사례로 회자되고 있다. 박유경 네덜란드 연금자산운용 이머징마켓 주식 부문 대표는 지난달 24일 파이낸셜타임스 인터뷰에서 “두산의 구조 개편은 규제 당국과 유권자들에게 더 나은 주주 환원을 약속한 윤석열 대통령의 뺨을 때린 것(slap in the face)과 같다”고 비판하기도 했다.

전문가들은 유의미한 밸류업(기업가치 제고)을 위해서라도 지배주주들의 전횡을 막을 필요가 있다고 지적한다. 한국 특유의 취약한 기업지배구조가 코리아 디스카운트 현상의 근본적 원인이라는 분석이다. 자본시장연구원이 지난해 발표한 ‘코리아 디스카운트 원인 분석’ 보고서에 따르면, 한국 상장기업은 지배주주가 존재하고 지배주주의 소유권(cash flow rights)과 지배권(control rights)의 괴리가 큰 특성을 갖는다. 지배주주가 사적 이익을 추구할 유인은 높은 반면, 무능한 지배주주를 교체하는 것은 어려운 구조다. 반면 지배주주를 견제할 수 있는 소액주주 권리 보호 수단, 이사회 기능, 기관 투자자 기반은 취약한 것으로 평가된다.

당국 역시 유사한 시각을 드러내고 있다. 이복현 금융감독원장은 지난 6월 한국상장회사협의회·코스닥협회·한국경제인협회 주최로 열린 기업지배구조 개선 세미나에서 “한국적 기업지배구조가 경제개발 시기의 압축 성장을 가능하게 했던 원동력으로 평가받지만, 선진국 문턱에 진입한 지금은 역설적으로 자본 시장 선진화의 걸림돌로 지목받고 있는 실정”이라고 짚었다. 현재의 기업지배구조가 지배주주와 일반주주 간 이해 상충 및 기업 성과·주주 가치 괴리에 취약하다는 지적이다. 이어 “자본시장 선진화를 위해서는 모든 주주가 기업 성과를 골고루 향유할 수 있는 기업지배구조의 새로운 패러다임 정립이 절실하며, 이를 통해 지배주주와 일반주주의 이익이 균형 있게 보호된다는 믿음이 자리 잡을 때 비로소 코리아 디스카운트는 해소될 것”이라고 말했다.